Les crypto-banques font cohabiter euros et bitcoins

Pour mieux comprendre ce qui se cache derrière le terme de crypto-banque et quel est son intérêt à la fois pour les particuliers et les professionnels, le JDN répond aux six grandes questions qui se posent.

Qu'est-ce qu'une crypto-banque ?

Une crypto-banque est, comme son nom l'indique, un établissement bancaire mais dont la particularité est de proposer à la fois des produits financiers classiques en monnaie fiat (euro, dollar…) et en crypto-monnaies. Par exemple, le client d'une crypto-banque peut à la fois payer en euros et bitcoins via son compte courant. Ces nouveaux acteurs s'adressent à la fois aux particuliers et aux professionnels. Du côté des corporates, deux cibles sont visées : les sociétés du secteur crypto qui n'arrivent pas à ouvrir de compte bancaire dans les établissements traditionnels et les investisseurs institutionnels (sociétés de gestion, family office…) qui souhaitent s'immiscer dans le monde des crypto-monnaies en recourant à des services crypto comme le trading, l'asset management ou encore le stockage.

Une crypto-banque utilise-t-elle la blockchain ?

En général oui. Pour permettre des transactions en crypto-monnaies, il faut intégrer une couche blockchain entre le système bancaire et les blockchains supportées par la crypto-banque (Bitcoin pour le bitcoin, Ethereum pour l'ether…). Aujourd'hui, les banques traditionnelles n'ont pas de systèmes adaptés aux échanges ou stockage de crypto-monnaies. Pour cause, les cryptos ont de nombreuses différences avec les fiat. Il n'est par exemple pas possible de diviser un dollar en milliers de centimes alors qu'il est possible d'envoyer 0,00001 bitcoin. Les crypto-banques peuvent également intégrer la technologie blockchain à des outils qui permettent d'identifier les crypto-monnaies qui ont été volées ou blanchies.

Comment est régulée une crypto-banque ?

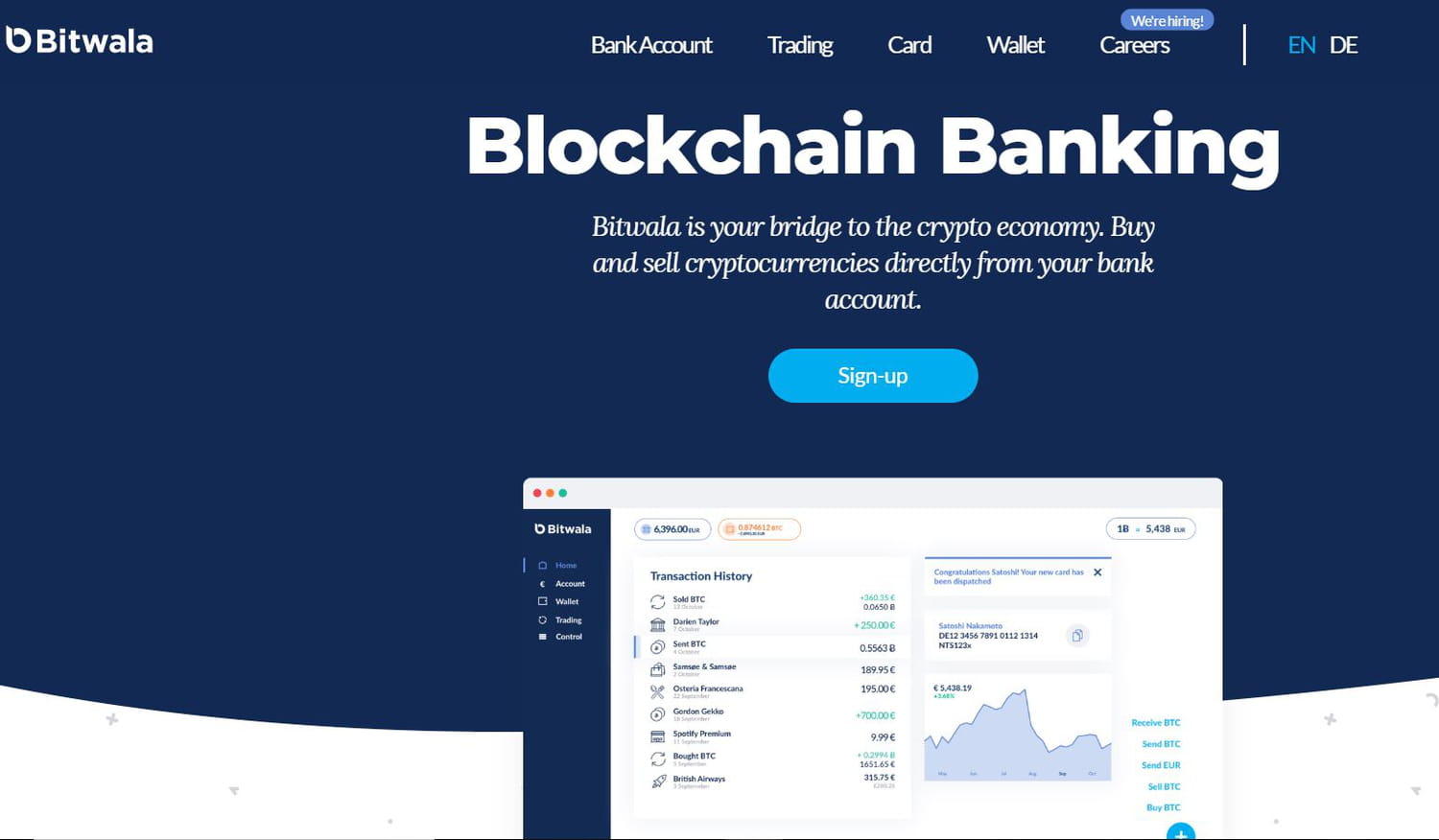

Il n'existe pas de licence "crypto-bancaire" dans le monde pour le moment. Une crypto-banque doit demander une licence bancaire classique pour exercer son activité. En tout cas, si elle souhaite proposer d'autres produits que le paiement (sinon un agrément d'établissement de paiement suffit en Europe par exemple). Aujourd'hui, seule l'Allemande Bitwala possède ce graal grâce à un partenariat avec la plateforme bancaire SolarisBank. D'autres projets sont en attente d'agréments, notamment en Suisse.

Quels sont les projets de crypto-banques ?

Il est difficile de connaître le nombre exact de projets de crypto-banques, certains étant plus sérieux que d'autres. Voici une liste non-exhaustive d'entreprises ou projets jugés fiables vu le profil des fondateurs.

| Nom du projet | Date de création | Pays d'origine | Spécificités |

|---|---|---|---|

| Bitwala | 2014 | Allemagne | Partenariat avec SolarisBank (acteur régulé) |

| Multis | 2018 | France | Incubé chez eFounders |

| Nebeus | 2014 | Royaume-Uni | Possibilité de faire des prêts en dollars contre de la crypto en garantie |

| SEBA Crypto AG | 2018 | Suisse | Pour les professionnels uniquement |

| Spot9 | 2017 | Allemagne | Spécialisée dans le paiement |

Le projet le plus avancé est Bitwala, une fintech allemande qui permettait à l'origine de transférer des crypto-monnaies dans plus de 100 pays. Grâce à son partenariat avec SolarisBank (qui détient une licence bancaire en Allemagne), elle a pivoté en 2018 pour devenir une crypto-banque. Depuis la mi-décembre, elle permet à ses utilisateurs allemands d'ouvrir un compte courant qui comprend à la fois des euros et des bitcoins. Et les convertir sans passer par une plateforme d'échange. Fin 2018, 40 000 personnes s'étaient préenregistrées pour devenir client.

SEBA Crypto AG est aussi un projet qui fait beaucoup parler de lui. Créée en avril 2018, cette jeune société de 22 salariés a levé 100 millions de francs suisses en septembre dernier. Fondée par des anciens d'UBS, elle vise tout d'abord des clients institutionnels et prévoit un lancement au deuxième trimestre 2019, sous réserve d'obtenir une licence bancaire. Au départ, la crypto-banque suisse proposera des services de paiement et du stockage de crypto et de fiat.

Quelle est la différence entre une crypto-banque et une banque sur la blockchain ?

Une banque basée sur la blockchain ne permet pas forcément de faire des dépôts en crypto-monnaies. Certaines banques utilisent la blockchain pour améliorer les services bancaires traditionnels. La société suisse Mt Pelerin a par exemple bâti une plateforme bancaire basée sur la blockchain afin de pouvoir y émettre l'ensemble de son bilan. Ainsi, tout type d'actif et d'instrument financier peut y être "tokénisé", c'est-à-dire émis sous forme de tokens sur une blockchain. "Nous remplaçons les actifs bancaires par des smart contracts (contrats qui s'exécutent automatiquement suite à des conditions prédéfinies, ndlr) puisque qu'un actif est un contrat", explique Arnaud Salomon, CEO de Mt Pelerin. "Cela nous permet de rendre les échanges plus efficaces, plus transparents et moins chers". Mt Pelerin a émis fin 2018 des actions entièrement sur la blockchain.

Quid des néobanques qui intègrent des crypto dans leurs services ?

Elles ne sont pas considérées comme des crypto-banques, en tout cas pas pour l'instant. Les clients de Revolut peuvent investir dans cinq crypto-monnaies (bitcoin, ether, litecoin, bitcoin cash et XRP) mais ne peuvent pas les convertir en monnaie fiat. Elle permet donc seulement de profiter (ou de subir) ses variations.Mais la fintech britannique élargit peu à peu ses fonctionnalités dans ce sens. Elle a notamment lancé en 2018 une carte metal avec un cashback entre 0,1 et 1% dans l'une des 25 devises de l'application… ou en crypto.